来源:大地期货研究院

观点小结

核心观点:震荡美豆跌破10美元但南美升贴水偏强,进口成本周度增加,国内下方空间有限,短期继续受供应宽松压制,震荡运行为主。中长期仍面临对美关税的不确定性,单边继续低多远月为主(11、01和03)。关注中美贸易风险,M1-5正套参与为主。

现货基差:偏弱到港多开机高,供应宽松,现货和基差继续承压弱势震荡,随盘波动。周度现货基差小幅反弹,远月基差稳定略弱。

南美大豆:中性中国采购支撑南美溢价,升贴水偏强,对华出口短期依然旺盛。阿根廷降低出口关税,也有利于增加对中国的大豆和豆粕出口。

美国大豆:中性旧作出口好,新作生长正常且生柴利好国内压榨,但新作销售疲弱,中国仍暂停采购。

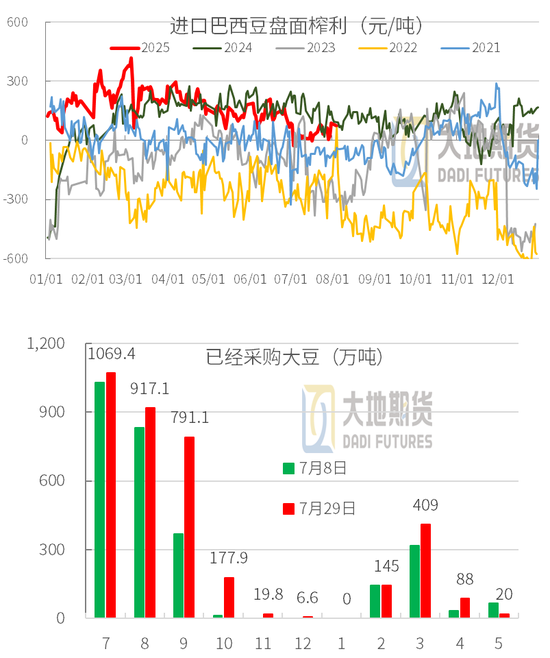

进口采购:中性采购以9-10月南美豆和明年3-4月巴西豆为主,11-1月采购稀少,周度榨利改善采购正常,远月仍面临对美关税的不确定性。南美豆能支撑中国供应到11月前后,最晚中国或需在8月底前后采购美豆10月船期。

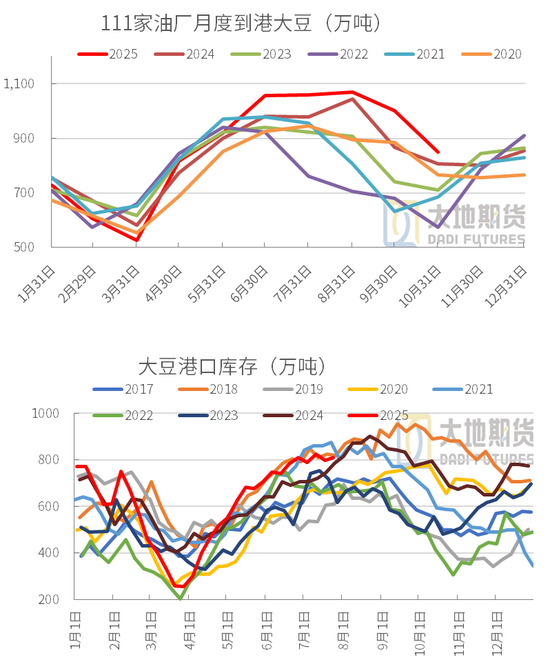

大豆到港库存:偏空到港多,大豆库存高,且5-9月月均到港或在1000万吨左右,高库存将继续施压国内现货市场。

豆粕消费库存:中性油厂开机高供应充足,下游提货以刚需(好于往年同期)为主,物理库存较高,后期预估开机仍高,豆粕仍将持续累库。

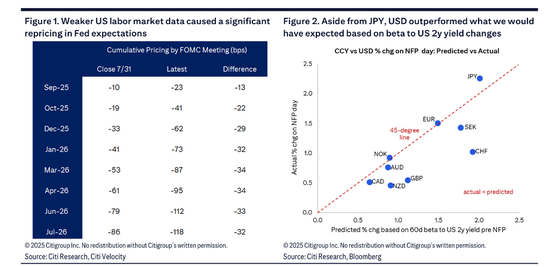

宏观层面:中性中美关系等。

01

南美升贴水坚挺

巴西大豆出口及对华

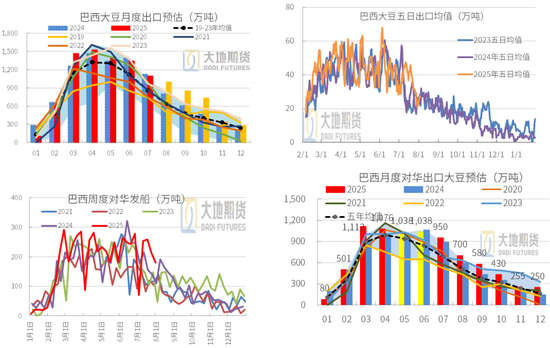

巴西大豆出口:3-6月月均出口1437万吨。7月约1110-1200万吨,8月约900-1000万吨。

巴西大豆销售进度:雷亚尔贬值至5.51,上周农户销售销售280万吨大豆(新作30%),前周270万吨,近四周累计销售1310万吨。25年产量1.7亿吨,农民销售约75.8%。

巴西对华出口:3-6月月均对华出口1066万吨。7月预估950万吨左右,8月预估对华排船约600-700万吨。

巴西仍是中国大豆的主要供应国,港口溢价持续攀升。未来一个月,巴西出口或维持强劲。

Abiove,路透,大地期货研究院

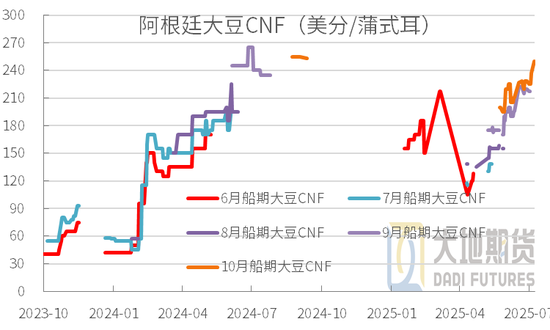

巴西大豆升贴水坚挺

巴西较美豆价格优势明显,继续吸引全球买家,尤其是中国油厂,大豆溢价持续走高。

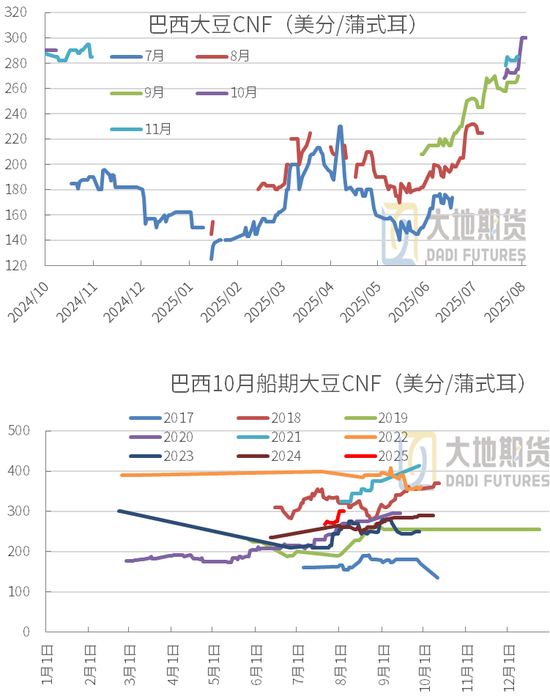

24/25年度巴西豆报价集中在9-11月,10月船期CNF报价310美分(周度+38);上年同期260,五年均值约300美分;10月船期较阿根廷报价贵50美分。

25/26年度巴西大豆预估1.8-1.83亿吨,明年报价集中在2-5月份,2月CNF报175美分(周度+20),3月150美分(周度+40),新作报价近期持续偏强。

钢联,路透,大地期货研究院

巴西内地大豆价格上涨

出口国大豆价格:短期巴西出口或维持强劲,国内价格受内外因素博弈影响。2月以来,MT本地价格在104-112之间小幅波动,7月中旬以来,MT价格略涨,当前报116.79雷亚尔/包(1包=60㎏),周度上涨1.5雷亚尔,月度上涨7雷亚尔。

目前主要是南美豆供应全球,美湾旧作报价约400美元/吨,巴西帕拉纳瓜约420美元最贵,阿根廷约400美元。阿根廷下调出口关税,有利于加快农户销售。

钢联,路透,大地期货研究院

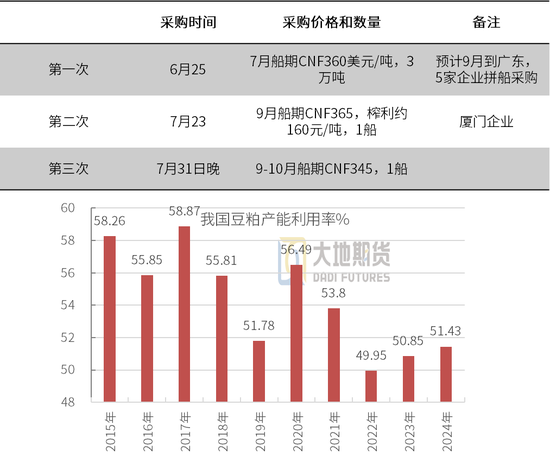

阿根廷豆粕出口及中国进口

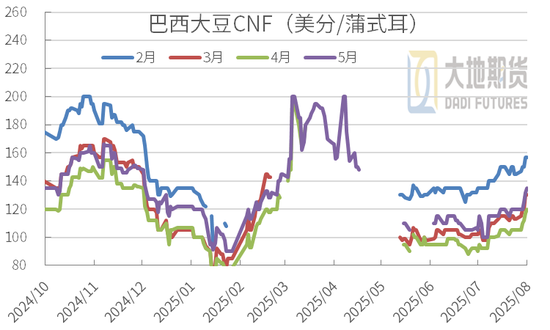

阿根廷关税下调利好出口:阿根廷总统宣布,大豆出口关税将从33%下调至26%;此前1月27日至6月底,出口税从33%降至26%。和豆粕出口关税从31%下调至24.5%。

阿根廷下调出口关税,增加出口,大豆和豆粕增加对中国的出口。

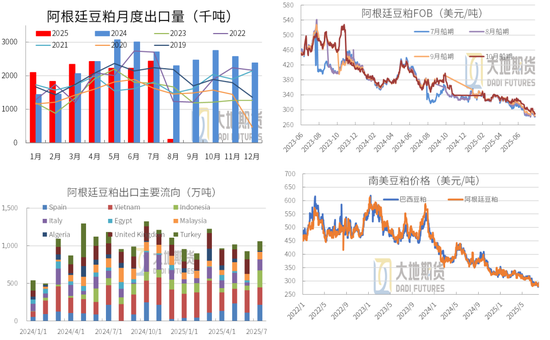

阿根廷豆粕出口:常规出口到欧洲、东南亚等地。当前美国、巴西和阿根廷豆粕供应充足,价格持续走弱,中国增加了阿根廷豆粕采购。

中国增加阿根廷豆粕采购

阿根廷豆粕出口关税从31%下调至24.5%,价格竞争力增强。8-10月船期FOB报价在280-300美元/吨之间,巴西豆粕约295美元。

我国大豆压榨产能过剩,豆粕产能利用率在50%-60%左右,是一个依赖大豆进口进行生产的国家,也是豆粕的净出口国,年出口豆粕约在100-150万吨,进口不足10万吨,豆粕贸易量较小。也仅在极端情况下(如国内局部供应短缺、价格倒挂)少量进口。进出口受检疫政策、关税、出口退税等严格调控。

2019年允许阿根廷豆粕进口,但直到今年7月才第一次采购。1船豆粕约3万吨,阿根廷到中国的海运时间约45天,海运费约60-65美元/吨。豆粕进口最惠国税率约5%,增值税约9%。阿根廷豆粕蛋白含量高,约有46个蛋白,国内一般是43蛋白。因海运时间长,高温潮湿等也有可能导致豆粕变质,所以市场有部分认为阿根廷豆粕会有折损,部分认为不会影响。目前第一批或在9月到港,可进行质量方面的关注。

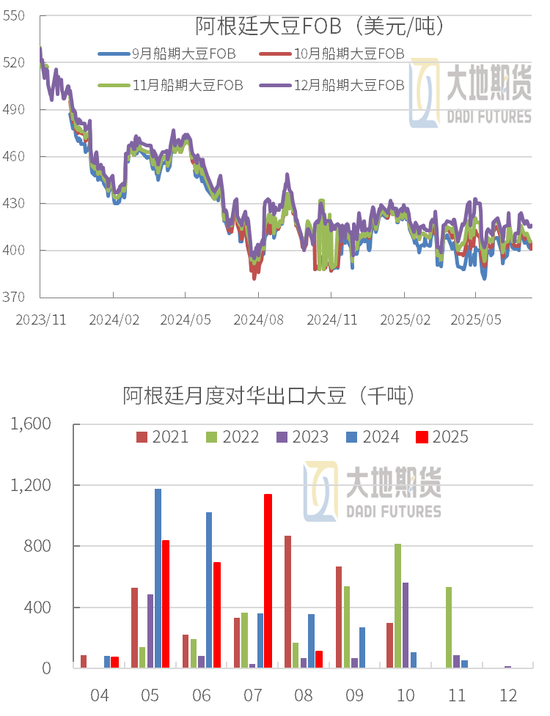

阿根廷大豆出口

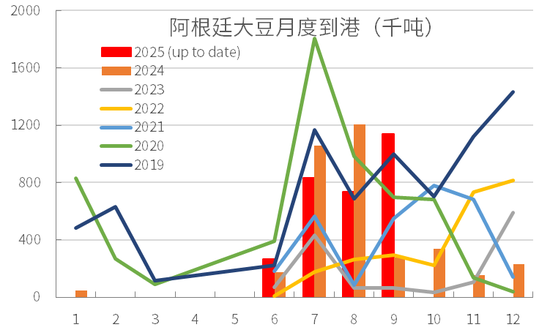

阿根廷排船及对华:4月出口大豆16.23万吨,5月122万吨,6月100万吨,7月约123.7万吨,4月迄今累计出口大豆374万吨;其中4月对华约7万吨,5月约84万吨,6月约69万吨。7月114万吨,4月迄今累计对华出口285万吨。

阿根廷CNF:报价集中在10-11月,较巴西豆便宜约50美分,且出口关税下调,有利于中国继续采购。

25年阿根廷大豆销售进度约50.7%,上年同期38.5%。截至8月1日,2025年阿根廷大豆出口登记约801万吨,豆粕出口登记1501万吨,豆油330万吨。

02

美豆跌破10美元

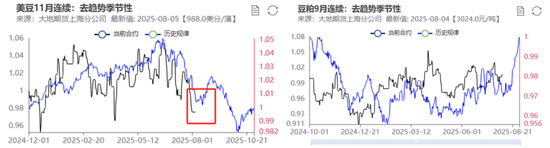

美豆价格下破10美元

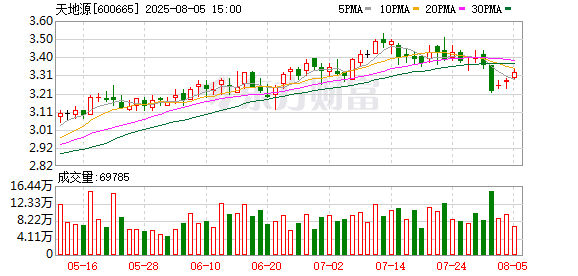

美豆承压继续下跌:美豆继续下跌,11合约跌破10美元/蒲式耳,主要因美国销售疲软及新作有利的天气条件。美豆压榨需求旺盛,提供部分支撑,但持续缺席中国的采购,远月合约或延续弱势。

StoneX周一预估美豆单产53.6蒲氏耳/英亩,总产量44.25亿蒲氏耳,USDA7月预告单产52.5,总产量43.35亿。

美豆成本:上年美豆成本11.7美元/蒲式耳左右,今年或降至11.4美元,盘面依然弱势运行,11合约跌破10美元关口,预估美豆继续弱势震荡,关注中美关税动向。

大豆生长状态

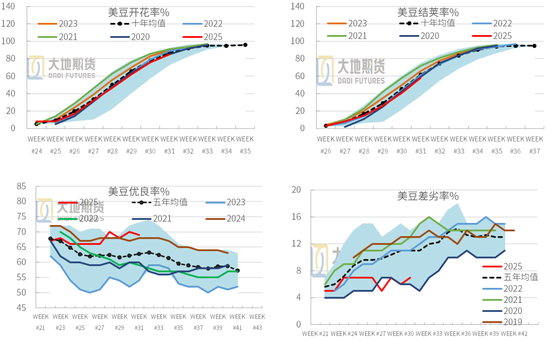

美豆生长状态:截至8月3日,美豆开花率85%,结荚58%。美豆生长正常。

美豆优良率:美豆优良率69%,前周70%,上年同期68%;生长一般为24%,生长差/非常差是7%,前周6%。美豆优良率处于较好水平。

主产区IL差优良63%,差劣率11%。IO优良率80%,差劣率3%,表现一直较好。

USDA,大地期货研究院

美国天气

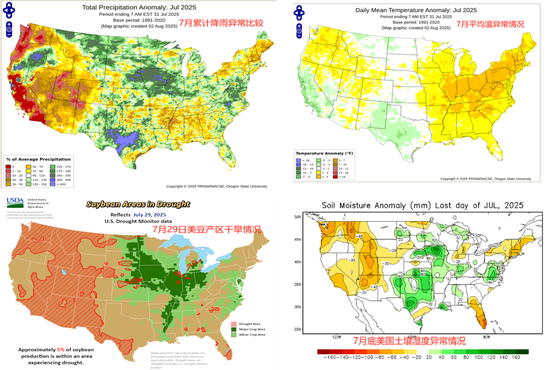

7月降雨气温:7月中西部主产区累计将于大多在6英寸以上,南部和北部产区雨量也多在2-6英寸,低于平均水平,但整体雨量较好,利好美豆生长。但7月平均温大多较正常偏高1-3℃,中西部IL、IN、IO及周边一线等甚至偏高在3-5℃。

7月29日当周,大豆产区干旱面积约有5%,前周8%。

美豆进入结荚期,8月雨水对大豆影响较大,目前预估8月第一周雨水较少,但第二周雨量增加。目前尚无严重的干旱风险。

USDA,大地期货研究院

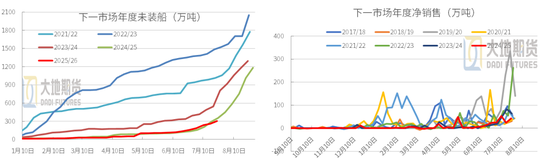

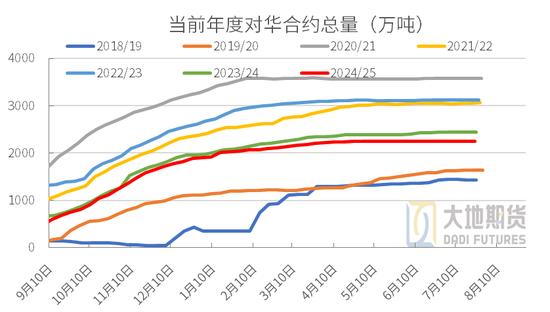

美豆新作销售极差

25/26年度大豆销售:截至7月24日当周,美豆新作累计销售303万吨,略低于上年同期的353万吨,前五年均值约1050万吨。中国仍未采购美豆新作,上年同期中国采购16.2万吨,前五年均值约有496万吨。当前中国对美豆进口关税为23%,上周中美谈判未达成协议,中国仍停止美豆采购。

25/26年度美豆销售流向:已售的303万吨大豆中,包含墨西哥110万吨,巴基斯坦40.4万吨,日本17.6万吨,中国台湾7万吨,印尼6万吨,越南4.3万吨,未知目的地100万吨等。当周净销售42.95万吨,其中主要是向墨西哥销售21.3万吨,向未知目的地销售19.15万吨。

美豆新作销售疲软的主要原因包括(1)中国的缺席:高关税和政治僵局导致中国转向南美(巴西、阿根廷)采购;(2)替代市场有限:墨西哥、巴基斯坦等买家无法填补中国需求缺口;(3)价格无竞争力:南美大豆溢价优势明显,挤压美豆出口空间。

若销售持续低迷,USDA或进一步下调出口预估,CBOT远月合约可能继续面临下行风险。继续关注中美谈判进展。

USDA,大地期货研究院

国际大豆海运费继续回落

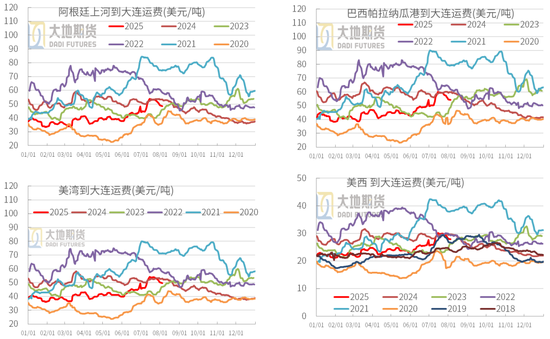

南美运费:8月4日,阿根廷上河到大连运费周度-2.7美元至48.68美元/吨;巴西周度-2.99美元至54.16美元/吨。

美国运费:美湾周度-2.45美元至49.69美元/吨;美西周度-1.4美元至27.86美元/吨。

国际大豆海运费6月偏强运行,月度上涨6-9美元/吨,美西上涨约2.5美元。7月中上旬继续上涨8-9美元,但7月中旬迄今持续快速回落,南美下跌约5美元。

03

国内豆粕相对抗跌

大豆采购

大豆榨利下滑:巴西豆10月成本约3900,周度贵50元。10月油厂进口现货榨利约55元,阿根廷约35元,周度好转15-20元。明年2-4月到港成本在3490-3570元左右,榨利约120左右,成本增加约40-50元,主要因巴西升贴水上涨。

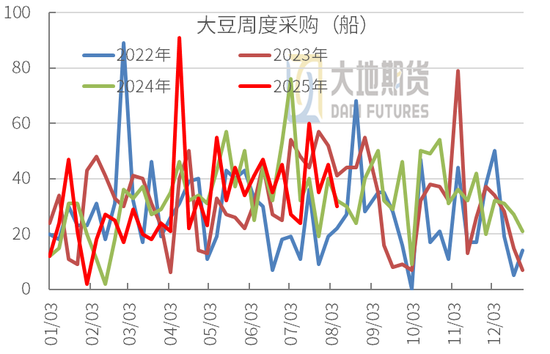

大豆采购:Chs跟踪9月买船97%(前周98%),10月买31%(前周14%),11月买5%(前周2%),12月买1%。上周成交30船,以9-10月巴西、阿根廷大豆和明年3-4月巴西豆为主。

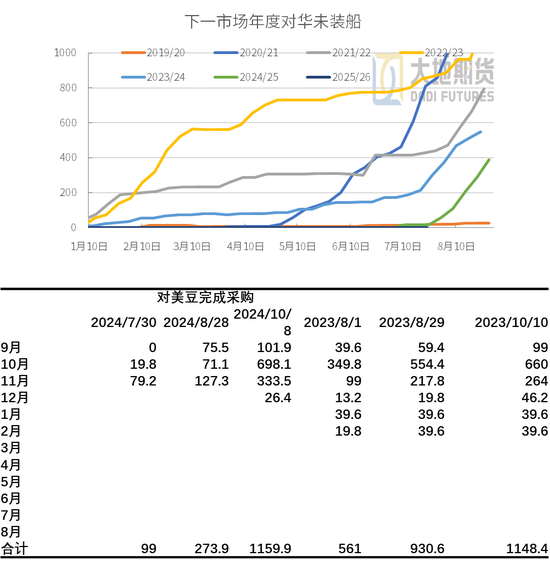

历史同期各国大豆采购

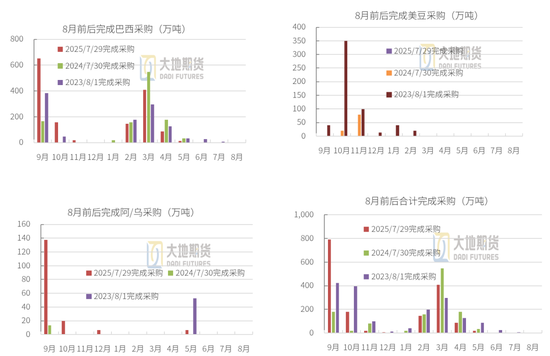

大豆采购进度:近三年同期看,今年7-10月采购量较高速度较快;10-1月采购进度整体偏慢,加上今年南美豆供应延长,对美采购时间推后,并不会耽误国内11月前的大豆供应。

美国大豆采购:前两年已开始采购9-11月美豆,今年因南美供应多和对美加征关税影响,暂未开启新作采购。

南美豆采购:9-10月增加对巴西和阿根廷+乌拉圭大豆采购,减少美豆依赖。预估最迟8月下旬前后需要采购10月船期美豆。

McD,大地期货研究院

对美豆采购进度

对美采购:美般9月开始收割上市出口,若收割延迟或在10月才能大量出口。我国一般7月开始进口美豆新作,去年7月底采购99万吨,前年561万吨;去年8月底采购美豆约274万吨,前年930万吨。今年迄今未采购美豆新作。

当前对美进口关税23%,美豆性价比差且存在政策的风险。南美豆今年供应量增加,时间窗口延长,能满足国内11月前的供应。但12月仍需美豆的到港,预估最晚8月底需进口美豆10月船期新作。

McD,USDA,大地期货研究院

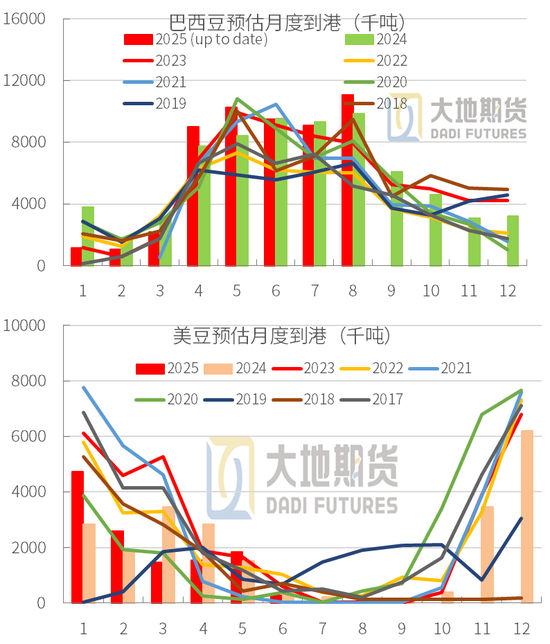

中国大豆到港预估

大豆进口预估:6月进口1226.4万吨。目前预估7月到港1100万吨,8月到港1100万吨,9月到港1000万吨,10月预估900万吨,到港预估不变。路透跟踪7月到1033万吨,8月1233万吨,9月已有805万吨。

预估排船:按排船预估巴西豆7月到港909万吨,8月1110万吨。

阿根廷预估7月到港83万吨,8月到港74万吨,9月114万吨。乌拉圭预估7月到港35万吨,8月到港34万吨,9月到27万吨。

从已发船看,美豆7月预估对华到港6.5万吨。后无大豆采购。

McD,大地期货研究院

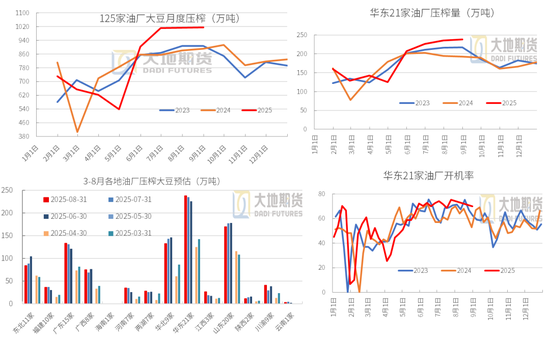

油厂月度开机压榨

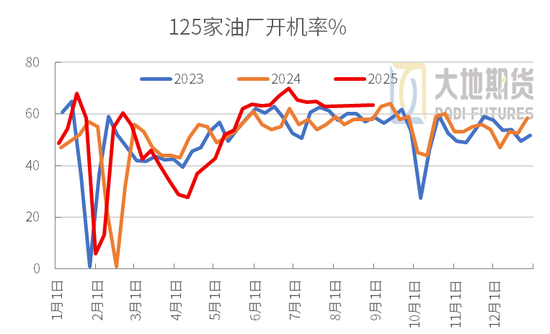

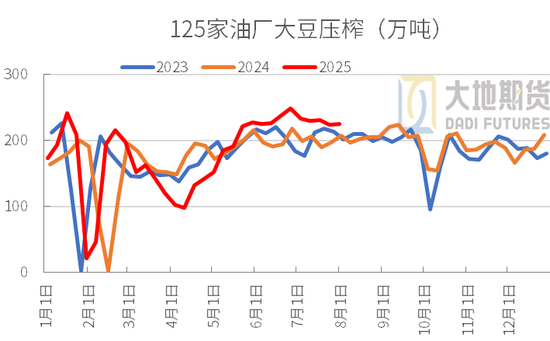

油厂8月继续高开机:7月油厂压榨大豆1013万吨,预估8月压榨1015万吨,继续保持较高的水平。6-8月预估累计压榨大豆3039万吨,油厂开机率保持在65%左右的高位。

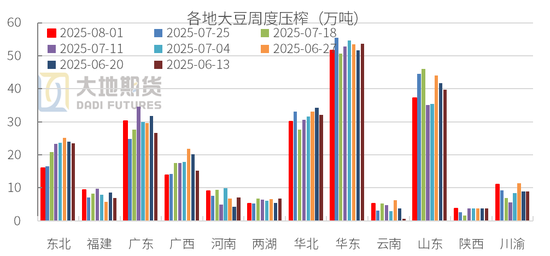

分地区看:广东、华东、河南、两湖等地,近三月的压榨量都处于历史同期的高位,尤其是华东地区,21家油厂预估8月压榨大豆238万吨,约占全国的23%,6-8月油厂开机率维持在70%左右的高位。

24/25年度压榨量或+5%

油厂高开机:上周油厂压榨大豆225.39万吨(周度+1.5万吨),开机率63.36%,前周62.94 %。预估本周压榨大豆221.3万吨,开机率62.21%。近四周累计压榨大豆909万吨。7月压榨大豆1013万吨。

累计压榨:1-7月全国累计压榨大豆约5475万吨,同比+3%;24/25年度迄今(10-7月)累计压榨大豆7918万吨,上年同期7647万吨,同比+261万吨或+3.5%。8-9月预估继续保持较高水平1000万吨左右,24/25年度压榨大豆或高达9918万吨,上年9452万吨,同比+466万吨或5%。

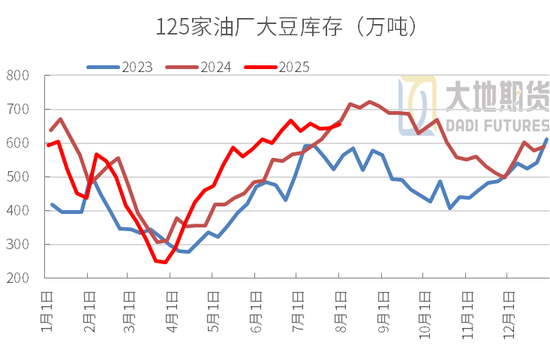

大豆库存水平较高

大豆到港:钢联跟踪8月111家油厂到港1069万吨,10月预估1000万吨,11月预估850万吨。大豆到港量继续保持较高水平。

大豆库存增加:8月1日当周,港口大豆库存823.7万吨,周度+15.2万吨,同比+8.05万吨;油厂周度+10万吨至655.59万吨,同比-11.61万吨。上年油厂最高库存约720万吨。

大豆仍将累库:8-9月预估到港月均1050万吨,压榨量月均1000万吨左右,到港庞大,预估大豆库存水平仍保持在较高水平,继续施压国内豆粕现货和基差。

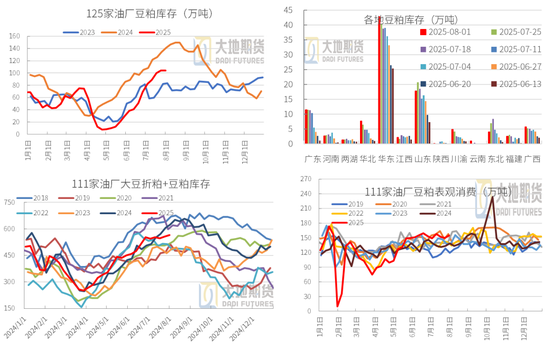

豆粕库存周度略稳

豆粕表需:上周开机继续保持高位,表需好转,豆粕库存相对稳定。上周价格低位震荡,下方成本支撑强,市场看好8月价格重心上抬,但油厂开机高,豆粕供应宽松,下游库存普遍偏高,需求增幅有限。上周111家油厂表需周度+5.14万吨至154.84万吨。

油厂豆粕库存压力加大:截至8月1日当周,豆粕库存104.16万吨,周度-0.15万吨,同比-37.05万吨。7月开机高,豆粕累库快,月度累库35-40万吨。未执行合同周度+253万吨至677万吨。

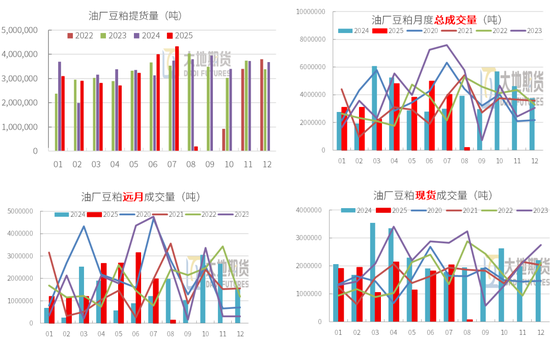

豆粕成交和提货

豆粕成交:7月豆粕成交一般,总成交约402万吨,其中现货成交约204万吨,表现较好;基差成交约198万吨,表现偏差,但好于上哪同期水平。

1-7月累计总成交2608万吨,好于上年同期的2465万吨;其中基差成交1404万吨,上年同期803万吨。

豆粕提货:7月油厂提货约432万吨,好于前月的398.6万吨,也好于上年同期的373.6万吨。

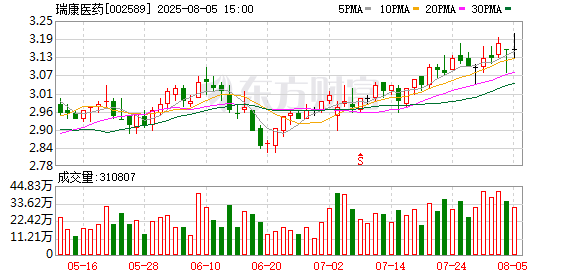

豆粕现货及基差

豆粕现货相对抗跌:上周盘面回落后震荡运行,现货相对抗跌。华东、广东等沿海地区库存高报价偏低在2840-2910元之间,下方受成本支撑偏强。7月油厂高开机,8月开机率继续保持高位,国内供应宽松,现货继续承压,随盘波动为主。

豆粕现货基差略有反弹:现货基差承压,略有反弹,华东周内-160到-120元左右;广东-170到-130元;山东-160元到-130,周度现货基差反弹约有30-40元。

豆粕远月基差:江苏油厂8-9月成交价M09-30;10-11月M01+20元(周度不变);10-1月M01+50(周度便宜40元)。26年5-7月M05+50元,周度-10元。

豆粕月差:随盘波动,M9-1和M11-1反复波动。M1-5正套参与为主,周度略有上涨,波动较小。

豆粕盘面:美豆持续偏弱,但南美升贴水偏强运行,大豆进口成本周度上涨,限制豆粕下方空间。短期缺乏明显利多驱动,但对美关税问题未解决,中长期依然低多远月为主。

刘慧华

从业资格证号:F03113154

投资咨询证号:Z0020507

联系方式:liuhh@ddqh.com

免责申明

本报告由大地期货有限公司撰写,报告中所提供的信息仅供参考。报告根据国际和行业通行的准则,以合法渠道获得这些信息,本公司对这些信息的准确性及完整性不作任何保证,也不保证本公司作出的任何建议不会发生任何变更。本报告不能作为投资研究决策的依据,不能作为道义的、责任的和法律的依据或者凭证,无论是否已经明示或暗示。在任何情况下,报告中的信息或所表达的意见并不构成所述期货买卖的出价或询价,投资者据此做出的任何投资决策与本公司和作者无关。在任何情况下,本公司不就本报告中的任何内容对任何投资作出任何形式的担保或保证。本公司对于报告所提供信息所导致的任何直接的或间接的投资盈亏后果不承担任何责任。本报告版权仅归大地期货有限公司所有,未获得事先书面授权,任何机构或个人不得以任何形式翻版、复制和发布。如征得本公司同意引用、刊发的,需在允许的范围内使用,并注明出处为“大地期货”,且不得对本报告进行有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。大地期货有限公司对于本免责声明条款具有修改权和最终解释权。