转载来源:火讯财经

文章来源: Nancy

作者:Nancy,PANews

加密财报季来袭,各大机构纷纷交出了2025年的“中场答卷”,有的依靠账面资产估值暴涨实现利润飙升,有的则在核心业务放缓中苦寻转型出路,行业正逐步从单一收入依赖向多元资产和综合金融服务转型。本文PANews将梳理加密概念上市公司或主动公开二季度财务报告的机构Strategy、Tether、Coinbase、Robinhood、Kraken与Riot Platforms等代表性机构的最新财务表现与战略动向。

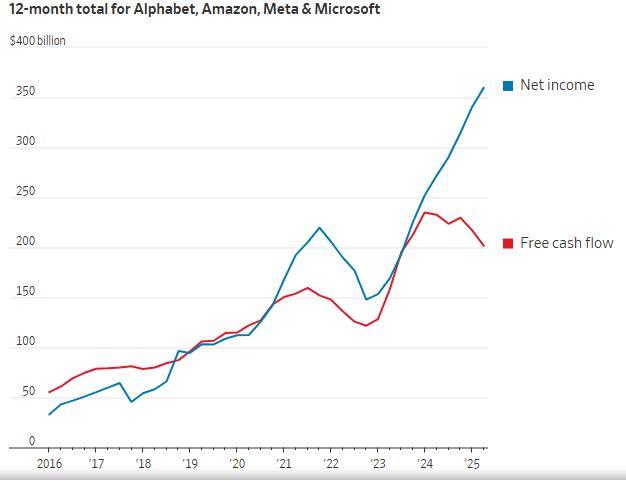

六家加密机构2025年Q2 财务情况一览

六家加密机构2025年Q2 财务情况一览Strategy:靠比特币赚取百亿美元净利润,计划继续重金增持

Strategy第二季度营收达140.3亿美元,同比大幅增长7106.4%,预计全年营收将达到340亿美元,并预测全年稀释后每股收益(EPS)将升至80美元。

季度营收的大幅增长,几乎全部由比特币资产的未实现公允价值收益构成,该项收益达140亿美元,占季度营收的绝大部分。这是Strategy自2025年初采用公允价值会计准则以来的第二个季度。相比之下,公司传统主营的软件业务在本季度仅实现收入1.145亿美元,仅占总收入的约0.8%。

同时,Strategy第二季度的盈利能力跃升,净利润高达100.2亿美元,与2024年同期净亏损1.026亿美元形成鲜明对比,预计2025全年净利润达240亿美元。

截至2025年7月底,Strategy的比特币持仓已增至628,791枚,其中第二季度新增了88,109枚,持仓总成本达到460.7亿美元,平均每枚比特币成本为73,277美元。 年初至今其比特币收益率(BTC Yield)达25%,已提前完成全年原定目标,并将目标上调至30%。为进一步扩充比特币资产,Strategy还宣布将通过发行STRC永续优先股筹资42亿美元用于继续增持比特币

Coinbase:核心业务疲软,投资收益撑起净利润

2025年Q2,Coinbase实现总收入14.97亿美元,环比下降26%。其中,本季度交易收入达7.64亿美元,环比下降39%;订阅与服务收入达6.56亿美元,环比下降6%。Coinbase将收入下滑归因于加密市场波动性降低、稳定币交易对定价策略调整以及全平台交易活动减少,其总交易量在本季度为2370亿美元,环比下降40%。

而Coinbase在本季的净利润达14.29亿美元,远超去年同期的3600万美元。这一盈利增长主要得益于Circle投资带来的15亿美元收益,以及加密投资组合3.62亿美元的未实现增值。然而,此前的用户数据泄露事件造成Coinbase损失3.08亿美元,推高了总运营费用至15亿美元(环比增长15%),对净利润形成明显压力。而在剔除战略投资和加密资产投资收益后,调整后净收入仅为3300万美元,这也表明其核心交易业务已陷入增长困境。

面对此困局,Coinbase正积极推动战略转型,其产品副总裁Max Branzburg宣布拓展交易品类,新产品包括代币化现实世界资产、股票、衍生品、预测市场和早期代币销售,将首先在美国推出,随后根据监管许可逐步扩展至国际市场。Coinbase的目标是打造“全能交易所”,实现所有资产的链上交易,与Robinhood、Gemini和Kraken等平台形成更直接竞争。

Tether:季度净利49亿美元,美债持仓超1270亿美元

截至2025年Q2,Tether总资产达到1625.75亿美元,超过了其1571.08亿美元的负债,实现超额准备金规模54.67亿美元(相较于上个季度的56亿美元略有下滑);USDT的流通量超过1570亿美元,年初至今增加200亿美元。

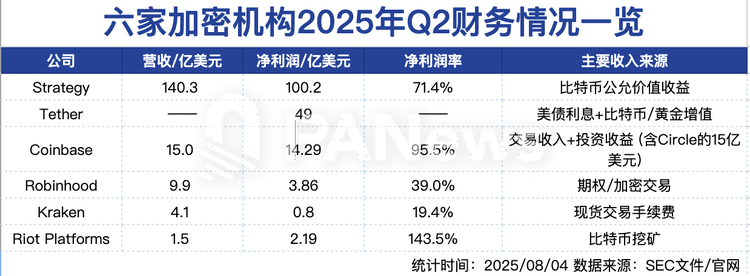

从资产构成来,美国国债持有超过1270亿美元(包括1055亿美元的直接持有和213亿美元的间接持有),较第一季度增加约80亿美元,位列全球第18大美债持有实体之一,以及还持有价值89亿美元的比特币和价值87亿美元的贵金属(黄金)等。

Tether在二季度净利润约为49亿美元,显著高于第一季度的8.3亿美元。今年年初至今,Tether已累计净利润达57.3亿美元,其中31亿美元为经常性收益,26亿美元来自比特币与黄金的市值增长。

整体来看,Tether在本季展现出强劲的资产增长能力和盈利水平,其资产配置的多元化(比如黄金和比特币)也为其利润构成提供了弹性。

Robinhood:营收接近10亿美元,加密业务推动利润翻倍

截至2025年第二季度末,Robinhood的资产负债表上共持有42亿美元的现金和现金等价物,为全球扩张与新业务试水提供了充足的“弹药”。

本季度,Robinhood实现营收9.89亿美元,同比增长45%;净利润达到3.86亿美元,同比翻倍,创下历史新高。调整后EBITDA达到5.49亿美元,利润率升至56%。推动这一增长的核心引擎,是加密交易业务和期权交易的强势反弹。其中,期权交易收入达到2.65亿美元,同比增长46%,仍是最核心的收入来源;加密交易收入达到1.6亿美元,同比增长98%,成为新的增长动力;而股票交易收入也录得6600万美元,同比增长65%。

Robinhood在用户规模和资产沉淀方面也保持强劲。平台现有资金账户数达到2650万个,同比增长了10%;总平台资产突破2790亿美元,几乎翻了一倍;活跃投资账户达 2740 万,同比增长 10%;高价值用户(订阅Robinhood Gold)增长76%,达到350万个。值得注意的是,每位用户平均带来的收入(ARPU)已达到151美元,同比增长34%,反映出平台的用户变现能力持续增强。

从战略层面来看,最值得关注的是本季度Robinhood对加密业务进行了大刀阔斧的布局,包括正式完成对欧洲老牌交易所Bitstamp的收购;获得50多个加密合规牌照,并在30个欧洲国家上线加密服务;推出股票代币产品;在美国开放了加密质押功能,以及计划在下半年完成对加拿大WonderFi的并购。另外,Robinhood正在逐步打造自己的金融超市,比如Robinhood Strategies数字投顾服务AUM达5亿美元、退休账户资产达200亿美元以及Gold信用卡用户已达30万个等。

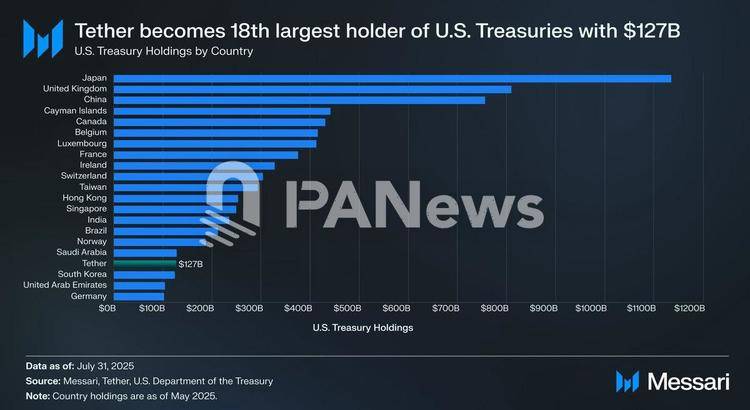

Kraken:利润腰斩,计划加快多元化布局

在2025年第二季度,Kraken在多资产交易和全球扩张方面持续推进,但市场整体交易活跃度略有放缓,导致部分关键指标环比回落。

本季度,Kraken实现收入4.12亿美元,虽同比增长18%,但较上一季度(4.72亿美元)环比下降。本季度调整后的息税折旧摊销前利润为8000万美元,相比Q1的1.87亿美元出现大幅回落。从运营数据来看,Kraken拥有约1500万全球客户,第二季度交易总量为1868亿美元,环比下降10.5%,但同比仍实现19%的增长;Kraken的资金账户数增至440万个,同比增长则高达37%;平台托管资产达432亿美元,同比增长更是达到47%。

接下来,Kraken的全球业务将持续提速,包括新牌照陆续获批、本地资金通道拓展、多资产体验升级以及创新产品推出,比如国际股票、代币化股票、Kraken借记卡和NinjaTrader发展等。

值得注意的是,Kraken正寻求以150亿美元估值融资5亿美元,并计划于2026年进行IPO。对此,insights4.vc.分析称,Kraken凭借用户质量和交易活跃度均处于行业前列,并通过拓展衍生品、股票交易、支付服务等新业务,不断降低对现货手续费的依赖,增强自身对市场周期的抗风险能力。同时,在监管趋严的大背景下,Kraken已获得多地合规牌照,在合规性、安全性与法币入口服务方面具有显著优势。面对来自Binance与Coinbase的激烈竞争,Kraken已成功建立起以产品多样性和透明合规为核心的“第二梯队”品牌定位。若加密市场在未来一年继续复苏,Kraken有望成为继Coinbase后又一家盈利稳定、合规的加密交易所上市公司。

Riot Platforms:收入同比翻番,BTC产量同比增69%

2025年第二季度,Riot Platforms实现总收入1.53亿美元,较2024年同期的7000万美元增长一倍以上,增长主要由比特币挖矿业务驱动,该业务贡献收入约1.41亿美元,同比增长超过150%。在比特币价格走强与产能扩张的共同推动下,公司季度内共生产1,426枚BTC,较去年同期的844枚增长了约69%。

受2024年4月减半事件和全球算力持续上升影响,Riot的单枚比特币的平均开采成本(不含折旧)上升至48,992美元,同比上涨93%,但仍显著低于同期比特币平均售价(约98,800美元)。不过,若未来比特币价格回落或挖矿难度持续上升,毛利空间可能受到挤压,成本管控和算力效率将成为关键。而据Riot披露,随着高性能计算(HPC)和AI基础设施需求的上升,该公司将继续推进电力资源的多元化应用布局,逐步从单一的比特币挖矿公司转型为“以比特币为核心、面向未来算力需求的基础设施平台”。

在利润表现方面,Riot录得净利润2.195亿美元,远超2024年同期为负的表现,调整后EBITDA达到4.953亿美元,反映出其核心业务的强劲现金创造能力和高经营杠杆。

此外,公司继续维持强健的资产负债表。截至第二季度末,Riot Platforms共持有19,273枚BTC(价值约21亿美元),以及2.554亿美元不受限现金,可为为其未来扩张、高性能计算转型或应对市场波动提供了充足的资金保障。